4 buone pratiche per misurare la sicurezza dell'elaborazione dei pagamenti

- Blog

- 4 buone pratiche per...

Con la crescita di vari servizi finanziari e piattaforme di e-commerce, la creazione di un'attività online non è mai stata così facile. I compiti noiosi che le aziende tradizionali devono affrontare sono ora semplificati grazie a servizi e software.

Tuttavia, al bene si aggiunge il male. Con il passaggio a un mondo sempre più digitale, apriamo le nostre attività a ulteriori vulnerabilità di sicurezza da parte di malintenzionati.

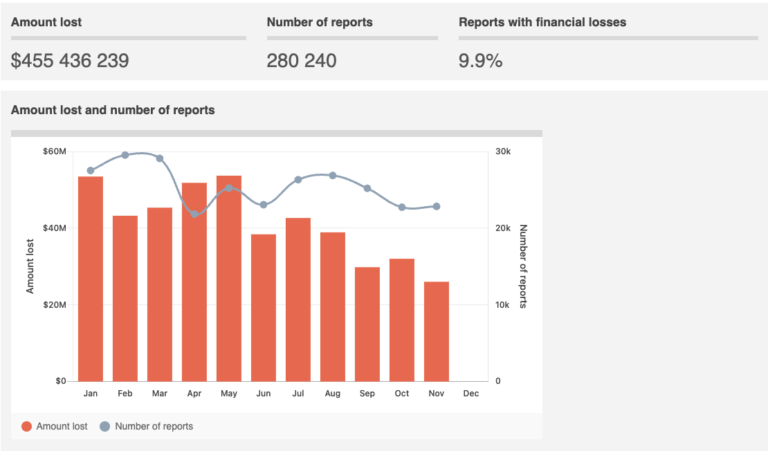

Se ci concentriamo sulle aziende di e-commerce, queste perdono ogni anno miliardi di dollari a causa di transazioni fraudolente. La stessa situazione si verifica anche in altri settori.

Anche se vi fidate pienamente del vostro elaboratore di pagamenti, è altamente consigliabile fare le dovute verifiche e garantire la massima sicurezza. Qualunque sia il potenziale punto debole del vostro sistema, queste tre pratiche dovrebbero aiutarvi a trovarlo e a risolverlo prima di trovarvi tra l'incudine e il martello.

Importanza della sicurezza nell'elaborazione dei pagamenti

Nell'ultimo decennio abbiamo assistito a un aumento delle transazioni online. Ciò significa che gli acquisti online sono diventati più popolari tra i consumatori e che la tendenza è in crescita, il che significa che possiamo aspettarci un aumento degli acquisti online in futuro.

Gli acquisti al dettaglio non sono l'unico luogo in cui le persone spendono denaro. Molte aziende vendono online sotto forma di servizi, plugin e software e attirano l'attenzione di privati e imprese.

Quando qualcuno effettua un pagamento online, trasmette informazioni sensibili come numeri di carte di credito, dettagli di conti bancari, codici QR di pagamento e dati personali o professionali. Sia i privati che le aziende hanno diritto a transazioni sicure e protette.

Le transazioni online possono essere intercettate o accessibili da individui malintenzionati e il vostro compito, in quanto titolari di un'azienda o esperti di sicurezza che lavorano per essa, è quello di ridurre al minimo le possibilità di potenziali minacce che possono causare perdite finanziarie significative.

Per sottolineare ulteriormente l'importanza di transazioni sicure, parliamo dei potenziali problemi che gli attacchi malevoli possono causare. Una causa legale è uno dei danni più significativi quando si verifica una situazione.

Gli enti normativi possono multarvi per aver causato un danno economico a un individuo o a un'azienda. Tuttavia, l'aspetto finanziario di una violazione della sicurezza è solo la metà del problema. La reputazione dell'azienda, e persino la vostra, possono essere seriamente danneggiate: uno scenario da incubo che il rivenditore di gestione della reputazione conosce fin troppo bene.

Le violazioni della sicurezza informatica compromettono anche altre operazioni aziendali. Immaginate un marketer che cerca di attirare un nuovo pubblico per un'azienda con una storia problematica di violazioni di dati e vulnerabilità della sicurezza.

Inoltre, l'assunzione dei migliori talenti del settore diventerà molto più difficile, poiché molti dipendenti affidabili eviteranno di associarsi a tali aziende.

4 Migliori pratiche per misurare la sicurezza dell'elaborazione dei pagamenti

Una parte del miglioramento della vostra attività consiste nel comprendere l'importanza della sicurezza dell'elaborazione dei pagamenti. Il passo successivo dovrebbe essere la comprensione delle migliori pratiche per proteggere e soddisfare i vostri clienti.

Alcuni metodi richiedono l'investimento in software e dipendenti aggiuntivi, ma il loro costo non è neanche lontanamente paragonabile a quello che dovreste pagare per risolvere una causa legale o recuperare le perdite finanziarie derivanti da una violazione.

1. Controllare gli standard di sicurezza attuali

Nel contesto dell'osservazione e della misurazione della sicurezza complessiva, è importante capire quali standard e protocolli di sicurezza si stanno attualmente utilizzando.

Verranno trattati diversi tipi di standard (è probabile che ne stiate già utilizzando uno di default). Tuttavia, l'opzione attuale potrebbe non garantire la massima sicurezza.

A seconda del tipo di azienda, è probabile che abbiate clienti registrati. Ad esempio, la maggior parte delle aziende SaaS richiede la creazione di un account prima di effettuare un acquisto.

D'altra parte, i negozi di e-commerce spesso consentono transazioni rapide attraverso un'opzione di checkout per gli ospiti.

Tuttavia, gli studi dimostrano che i clienti ricorrenti spendono di più per i prodotti rispetto ai primi clienti. Ecco perché ci concentreremo sugli standard di sicurezza utilizzati nel processo di registrazione per proteggere i clienti più preziosi.

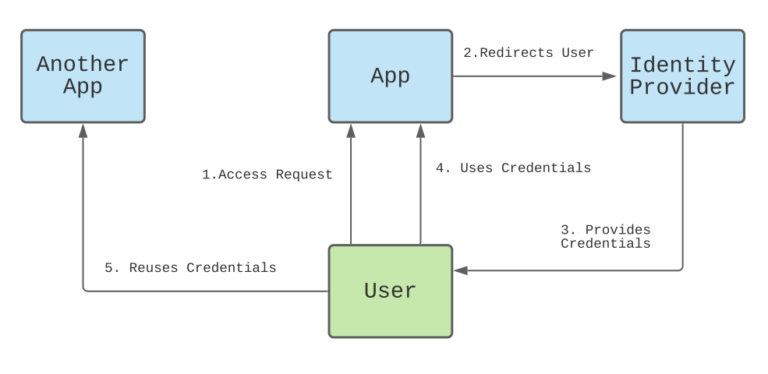

Lo scontro è spesso tra gli standard SAML e OAuth. Sebbene ciascuno di essi abbia molti casi d'uso, hanno flussi di lavoro diversi e vengono applicati in situazioni diverse.

Una rapida analisi di questi due standard mostra che SAML è ottimo per le grandi organizzazioni, mentre OAuth offre una migliore accessibilità e facilità d'uso.

Entrambi gli standard possono rivelarsi utili a seconda della situazione e della possibilità di scelta. Tuttavia, OAuth ha un vantaggio in quanto è più moderno e regolarmente aggiornato.

2. Investite negli strumenti adeguati per un approccio proattivo

Se avete trascorso anche solo un'ora su Internet nell'ultimo anno, probabilmente vi sarete imbattuti in discussioni sull'intelligenza artificiale. Alcuni continuano a negarne l'utilità, mentre i guru cercano di vendere in modo eccessivo i loro corsi ChatGPT e altri corsi di intelligenza artificiale generativa.

Come sempre, la verità sta nel mezzo. Anche se non è una pallottola d'argento, l'intelligenza artificiale può migliorare i vostri processi quotidiani e aumentare la sicurezza dei pagamenti online.

Ad esempio, gli strumenti avanzati di analisi dei dati possono aiutare le aziende ad analizzare grandi quantità di dati sulle transazioni per individuare eventuali segnali di allarme che potrebbero trasformarsi in attività fraudolente.

Invece di sprecare tempo e risorse in questa noiosa attività (che di solito è soggetta a errori), i proprietari di aziende e i responsabili delle decisioni possono aprire una nuova prospettiva sulla loro sicurezza grazie alle funzioni di visualizzazione dei dati.

Questi strumenti consentono di comprendere informazioni come i volumi delle transazioni, i chargeback e le recensioni dei clienti. Una volta che queste informazioni sono disponibili, vi aiutano a prendere decisioni migliori in merito alla sicurezza della vostra azienda e a prevenire i problemi prima che si verifichino.

In altre parole, con l'aiuto dell'intelligenza artificiale, è possibile creare un sistema automatico di rilevamento delle frodi che vi avvisi quando si verificano attività sospette. E se ciò accade, un approccio proattivo può aiutare a evitare che si diffonda a macchia d'olio.

3. Garantire la conformità

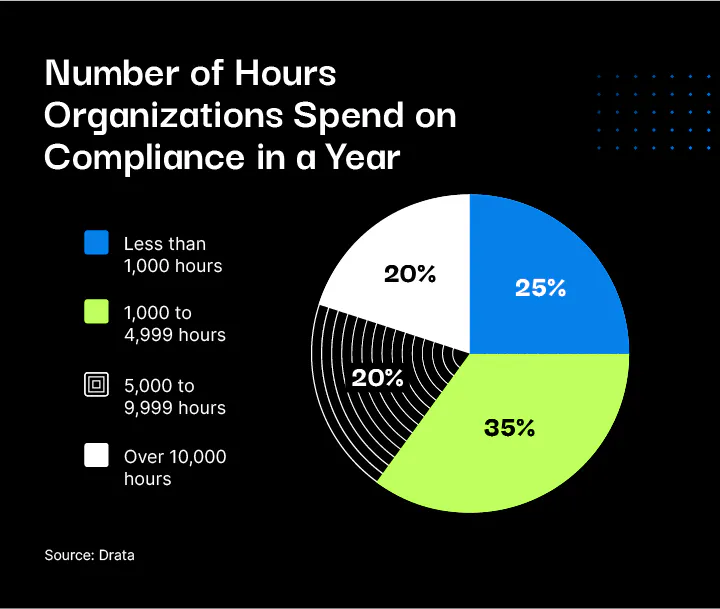

Oltre agli aspetti tecnici, una parte importante dell'elaborazione sicura dei pagamenti è la conformità alle leggi e alle normative vigenti. Sebbene il monitoraggio della conformità sia una responsabilità quasi a tempo pieno, il rispetto di queste norme può servire come tabella di marcia per la sicurezza.

Garantire la sicurezza dei clienti da truffe e frodi deve essere sempre una priorità. La vostra azienda deve essere trasparente e responsabile, ed è esattamente ciò che queste norme impongono.

Alcune delle normative più importanti che dovete seguire sono:

- Payment Card Industry Data Security Standard (PCI DSS),

- Seconda direttiva sui servizi di pagamento (PSD2)

- Regolamento generale sulla protezione dei dati (GDPR).

In termini di misurazione della sicurezza dell'elaborazione dei pagamenti, questa sezione vi aiuterà a capire quanto siano importanti le varie leggi e normative. Dovrebbero servire come punto di riferimento per la vostra azienda e per capire se soddisfate tutti i requisiti.

PCI DSS

Il mondo della finanza esiste da molto più tempo di Internet. I produttori di carte di credito hanno un ruolo importante nella definizione e nel miglioramento degli standard di sicurezza.

I principali attori coinvolti nello sviluppo del PCI DSS sono stati Visa, Mastercard, American Express e altri. Il PCI DSS è uno standard importante che definisce come vengono gestiti i dati delle carte di credito.

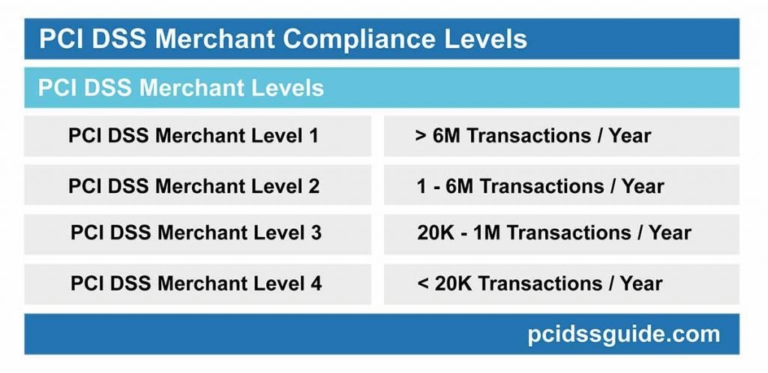

I requisiti di conformità PCI dipendono dal volume delle transazioni. Ad esempio, le aziende sono suddivise in quattro diversi livelli: quelle che gestiscono meno di 20.000 transazioni sono di livello PCI 4, mentre quelle che ne gestiscono più di 6 milioni sono di livello 1.

Potete iniziare a verificare il vostro livello PCI con la tabella qui sopra. La violazione degli standard PCI DSS può comportare azioni legali e multe per le aziende non conformi.

PSD2

L'obiettivo della PSD2 è proteggere i clienti sensibili sia direttamente che imponendo regole severe per i servizi di pagamento. Per quanto riguarda la protezione diretta, si richiede ai clienti di autenticarsi con almeno due forme di autenticazione una volta avviati i pagamenti online. D'altro canto, gli istituti finanziari devono fornire informazioni trasparenti su ogni transazione.

GDPR

Il terzo regolamento è il GDPR. Si tratta di un regolamento completo che definisce la gestione e la raccolta dei dati degli utenti. Come i due precedenti, chiede trasparenza alle aziende.

Sebbene sia rivolto ai dati degli utenti nel loro complesso, anche le transazioni con carta di credito e i dettagli finanziari rientrano in questa categoria.

4. Privilegiare la gestione del rischio

Parliamo della sicurezza dell'elaborazione dei pagamenti. Dovete essere intelligenti su come lo proteggete e su chi vi ha accesso.

Innanzitutto, controllate regolarmente i punti deboli. Consideratelo come un check-up del vostro sistema. Dovete sapere dove siete vulnerabili per fermare i problemi prima che inizino.

Dopo aver integrato con successo un gateway di pagamento nel vostro sito web, sfruttate gli strumenti di analisi dei dati per identificare le transazioni che potrebbero far pensare a qualcosa di sospetto.

Supponiamo che qualcosa vada storto. Tocchiamo ferro che non succeda, ma è sempre saggio avere un piano di gioco (spesso noto come piano di risposta agli incidenti). Chi fa cosa? Come fermare il problema e sistemare le cose in fretta?

Chiedere scusa per qualsiasi illecito e ripagare i danni che un attacco doloso o una decisione aziendale sbagliata hanno causato ai vostri clienti e alle vostre clienti aiuta a iniziare il viaggio verso la ricostruzione della fiducia.

Ed ecco una cosa importante: parlate con il vostro team. Sono la vostra prima linea di difesa. Insegnate loro come individuare le truffe via e-mail e i trucchi utilizzati dagli hacker. Ricordate che una catena è forte solo quanto il suo anello più debole. In questo caso, tutti i membri del vostro team devono essere informati. Pensate quindi di integrare le pratiche di sicurezza delle e-mail nel vostro piano di cybersecurity. Uno dei modi è quello di implementare i criteri DMARC, che possono indicare al destinatario cosa fare con le e-mail non autenticate.

Mettere la gestione del rischio in primo piano vi aiuta a giocare sul sicuro e a creare fiducia. I clienti e gli stakeholder si accorgeranno della serietà dell'azienda in materia di sicurezza e questo non ha prezzo in un mondo sempre più digitale come quello odierno.

Proteggete i vostri profitti dando priorità alla sicurezza dell'elaborazione dei pagamenti

È nell'interesse di ogni azienda proteggere i propri clienti.

Purtroppo, alcuni imprenditori scelgono di risparmiare a scapito della sicurezza dei clienti. Alcuni fortunati riescono a farla franca per un po' di tempo, finché non si verifica un attacco informatico o qualcuno esamina più da vicino i loro protocolli.

Se siete proprietari di un'azienda o responsabili di decisioni che già fanno il possibile per proteggere i dipendenti, dovreste sempre lavorare per migliorare costantemente. Un'elaborazione dei pagamenti sicura al 100% è impossibile, ma tenersi al passo con le tendenze in materia di sicurezza è il passo migliore per ottenerla.

A tal fine, le pratiche qui descritte dovrebbero aiutarvi a decidere dove sono le vostre falle nella sicurezza e i prossimi passi per risolverle. Ogni nuovo livello di protezione migliora la sicurezza dei vostri pagamenti, quasi sempre senza significativi svantaggi.

Liberamete tratta da Yan www.cs-cart.com/blog/4-best-practices-to-measure-your-payment-processing-security/

E-commerce, una grande opportunità per le piccole imprese!

Contatta i nostri esperti per una consulenza gratuita!